编者按 针对当前汽车行业的快速变化以及智能电动汽车时代面临的挑战,青铜科技出品《青铜报告》,旨在对新能源汽车赛道智能、科技、技术与营销等领域进行深度挖掘,解答从业者在生产经营中的困惑,探寻消费者最线期,我们聚焦下一代新能源专属平台架构,以下为本期《青铜报告》的部分内容。

由于电池、电机、电控是电动车上价值最大,且直接决定产品性能的核心部件,被业界称为汽车新三大件。新一代新能源专属平台架构的主要竞争力,也往往体现在这三方面技术上。

总体来看,动力电池一直朝着更高的单位体积内的包含的能量,更高的安全性,更长的寿命,以及更低的成本方向发展。而技术创新一般有两条路径——化学路径和物理路径。

化学(材料)路径即在正负极材料、电解液上做文章,改变其化学成分;物理(结构)路径则是改变电芯形状及封装方式,或电池结构,以实现上述目标。

材料方面,正极有磷酸铁锂和三元材料两大主流路线并行发展:在我国内补贴政策助推续航能力之后,三元锂电池的发展蓬勃向上;伴随着补贴退坡、磷酸铁锂性能提高,从2021年7月以来,国内磷酸铁锂电池装车量反超三元电池,占比大幅回升。

就三元材料而言,高镍化、高电压化、单晶化是当下的主要趋势。就磷酸铁锂而言,往磷酸锰铁锂方向研发是一个重要趋势。

其他材料体系也在积极研发中,未来有望呈多元化发展,想象空间巨大。宁德时代的M3P电池呼之欲出,将于明年量产;多方布局的钠离子电池也渐行渐近,宁德时代近期也表示,正致力于推进钠离子电池在2023年实现产业化。

负极则处于突破期:人造石墨占主导位置且持续提升,复合硅碳负极持续研发逐步应用。

电解液部分,不断降低液态含量并最终走向全固态电池是共识的发展趋势,国轩高科、孚能科技、Solid Power,以及多家头部主机厂等,都在该领域积极布局。

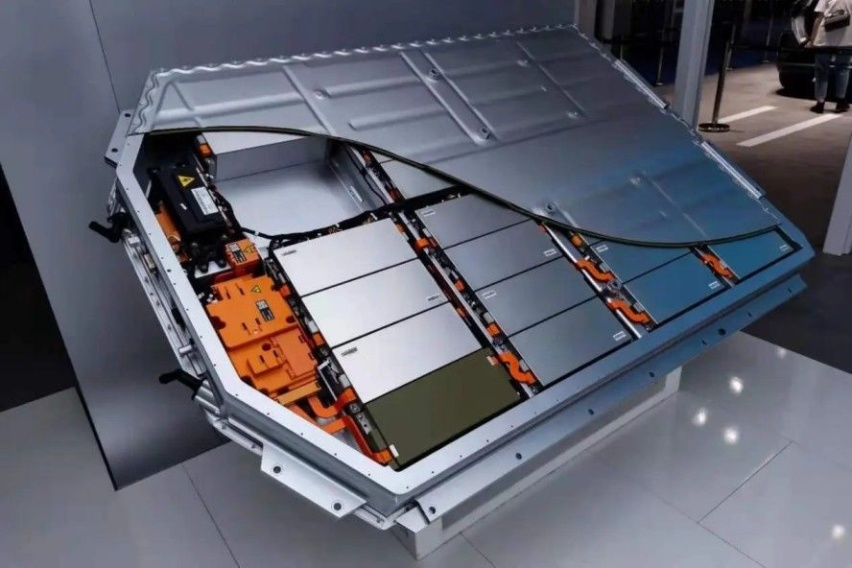

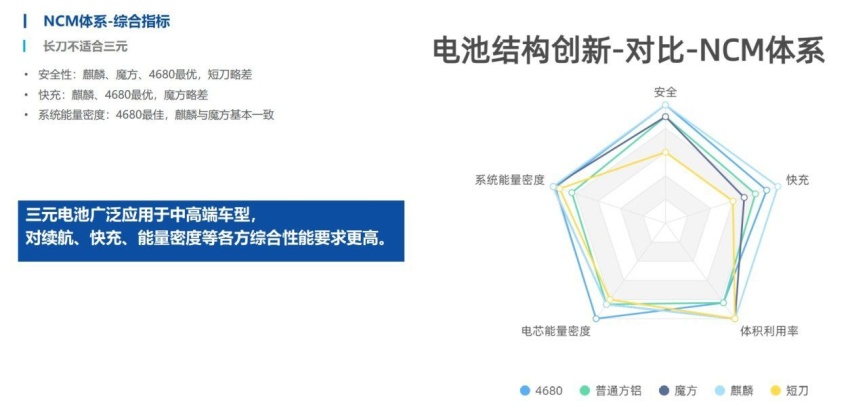

在结构方面,设计的创新层出不穷。既有圆柱、方壳、软包的电芯形状之分,又有传统模组结构、CTP(Cell to Pack)、CTC(Cell to Chassis)的电池包结构之分。

究其本质,大电芯、大模组、去模组、集成化趋势明显,电池企业和整车厂们通过对电芯、模组、电池包等环节的改进和精简,最终是为了最大化提升电池包的体积利用率。

根据官方数据,目前宁德时代的麒麟电池(CTP 3.0)处于领军地位:2019年末,宁德时代推出第一代CTP电池,带动电池体积利用率首次突破50%。今年6月23日,宁德时代推出的CTP 3.0技术麒麟电池的系统集成度更是创全球新高,体积利用率超72%,相比之下,比亚迪的刀片电池为60%,特斯拉4680电池则是63%。

在使用三元电芯时,麒麟电池能做到255W·h/kg的单位体积内的包含的能量,同等体积下电量比特斯拉4680电池高13%;使用磷酸铁锂电芯时,单位体积内的包含的能量也能做到160W·h/kg,比比亚迪刀片电池高14%。电量由10%充至80%的时间,麒麟电池为10分钟,特斯拉4680电池为15分钟。

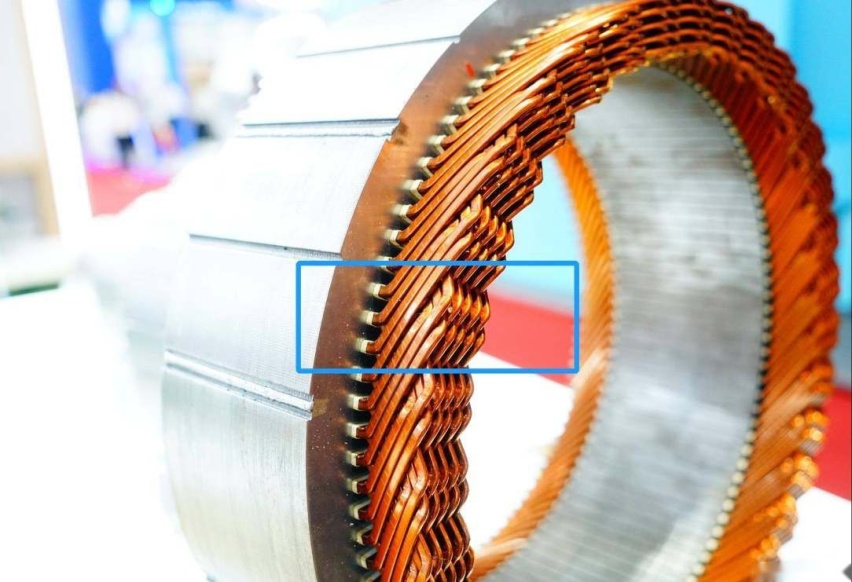

在主要由电机和电控系统构成的新能源电驱系统方面,小型化、集成化和高功率密度,是新能源汽车电驱动系统的发展趋势。其中涉及很多关键技术,比如扁线V高压平台+SiC芯片等。

扁线电机即电子定子绕组中使用的导线为扁平矩形。相比圆线,扁线可以大幅度提高槽填充率,因为圆导线之间有明显间隙,而扁线则更紧凑。槽填充率越高,线圈中的导线越多,产生的磁场越强,电机功率越大。同时,它大幅度提升了导线之间的接触面积,所以散热能力会更强。由于卷绕体积较小,耗材较少。

主机厂青睐扁线电机的一个很重要的原因,是其在电芯更少的情况下,仍旧能达到既定续航。以续航500km的A级轿车,搭载60kwh电池包和150kW电机为例,WLTC工况下,搭载扁线元,市区工况下,电池成本节约6000元。

此外,目前正在逐渐推广的800V高压平台,也会对三电系统尤其是电控产品巨大改变。800V高压平台将使整车具有更高的效率。相较于400V平台,其工作电流更小,进而节省线束体积、降低电路内阻损耗,变相提升了功率密度和能量使用效率。在功率不变的前提下,预计800V平台可使续航里程增加10%、充电速度提升一倍以上。

但车企应用800V平台架构,需要对电气系统零部件重新验证,对功率器件的耐压、损耗、抗热的要求更高。其中,作为电能转换与电路控制的核心的功率半导体,就在从常见的车用硅基功率器件(主要是IGBT),逐渐更换为第三代SiC半导体。

业内专家列举了SiC能取代IGBT的三个原因:一是SiC器件耐高温、耐高压等性能优于传统硅器件;二是SiC器件体积可减小到IGBT整机的1/3~1/5,重量可减小到40~60%;三是SiC器件还能提高系统的效率,进一步提升性价比和可靠性。

但短期内SiC芯片还不能迅速完成替代,原因是成本比较高,是IGBT的8-12倍。而原本IGBT占电动车成本就高达8~10%,可见采用SiC模块,厂家还是要付出很大代价的,因此目前只在高端旗舰车型上搭载。

虽然从长远来看,“软件定义汽车”是大势所趋,汽车品牌未来的差异化竞争力特别大程度上取决于各自的软件能力。但近十年内,“车还是用来开的”,三电既是决定电动车使用体验的核心因素,更是主机厂保证盈利的关键。

其中,动力电池作为整车成本最高的零部件,近两年来无论是电池生产企业还是头部车企,都在加码布局。

从市占率上看,动力电池产业的头部集中现象显著,而且国内比全球的情况更甚。行业研究认为,动力电池要盈利,年产能至少需20GWh;要实现较为理想的运转效率,要达到40GWh。要真正拥有市场之间的竞争优势,则要跨过100GWh的门槛。这一门槛对应的汽车数量,约为150万台。

根据公开信息,2025年,宁德时代规划2025年产能将达到670GWh以上:弗迪电池初步预计超过 600GWh;蜂巢能源600GWh;中航锂电500GWh;欣旺达500GWh;国轩高科300GWh。

对于主机厂来说,能拥有自主可控的动力电池产能,肥水不流外人田自然是再好不过了,但背后的高投入意味着只有少数大厂才具备如此实力。多数车企通过合资建厂、投资入股、深度合作等方式,保证动力电池供应不被“卡脖子”。

而与此同时,慢慢的变多主机厂认识到,不断深挖技术护城河,也是争夺话语权,巩固市场地位的首要方式。以下是我们对国内市场中几家头部车企,在动力电池技术领域“杀手锏”的盘点分析:

特斯拉计划2030年实现2000万辆电动车产销规模,这在某种程度上预示着其需要庞大电池产能匹配。目前,特斯拉主要通过自产外购等多种形式来满足对电池量的需求:铁锂对应入门级车型和储能站,满足长循环寿命的需求;长续航产品要求比较高电池单位体积内的包含的能量,围绕镍锰做无钴电池;重量敏感型产品如皮卡重卡领域将采用高镍电池。特斯拉计划2022年达到自产100GWh电池产能,2030年达到3TWh电池产能。

过往10年,特斯拉无论在电芯还是Pack上都在持续引领行业的发展。企业通过垂直整合的方式(即从电芯设计——电芯工厂——正极材料——负极材料——电芯底盘集成),一直在优化电池成本、单位投资、续航里程、单位体积内的包含的能量。

目前,特斯拉最新的第三代圆柱电池4680,较上一代2170输出功率提升6倍,整包续航里程提升16%。同时,特斯拉采用无极耳电极技术来解决电池散热问题。

2020年3月,比亚迪发布刀片电池,在电芯材料上保持了现状(正极磷酸铁锂,负极人造石墨),在形状规格上采取了扁长化设计,电芯单体向大容量进化。

在刀片电池中,长96厘米、宽9厘米、高1.35厘米的单体电池,通过阵列的方式排布在一起,就像“刀片”一样插入到电池包里面。由此,电池兼具能量体和结构件的双重功能,在成组时跳过模组和梁,减少了冗余零部件,从而达成结构创新。电池包内的空间布局也得以优化,空间利用率能达到约60%,体积单位体积内的包含的能量随之提升。

从具体数值来看,刀片电池单位体积内的包含的能量140Wh/kg,较传统磷酸铁锂电池增加大约9%,体积能量密度320Wh/L,相较增加50%以上,其体积能量比与三元电池相当。

总体而言,刀片电池技术可使电池成本下降30%以上,并且安全性好,可通过针刺测试,因此迅速成为具有特别强竞争力的电池产品。

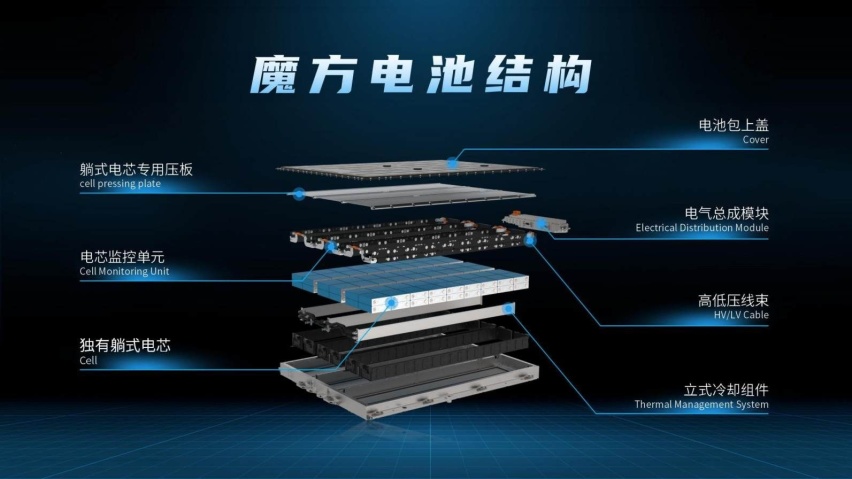

上汽魔方电池的独特之处可以总结为躺着放、侧着喷以及柔性大,对应的好处则是高效、安全和长寿命。

魔方的躺式电芯可以显著提升电池的体积利用率。其长度和宽度是固定的,为1690mm*1300mm;高度则有三种,分别为110mm、125mm和137mm。基于CTP、高电压、超薄基材等技术,90kWh魔方电池,电池系统单位体积内的包含的能量达到195Wh/kg,以此来实现CLTC续航能力550~570km。可以用5系电芯实现8系电芯的单位体积内的包含的能量,CTP成组效率达到79.6%。

电芯躺着放的另一个好处就是电芯的喷发口不再向上,而是侧向喷发到底部托盘结构上,由此可减小对乘客的危害。此外,躺式排布电芯设计能够降低电芯之间有效接触面积,减小热传递通道,防止多米诺骨牌效应的热失控。

魔方电池采用柔性约束的方式,相当于为电芯穿上了一件“高弹紧身衣”,其能自适应电芯的膨胀,大幅度降低电芯受力,电芯的循环寿命得以延长。

在电池产业链布局上,上汽集团和宁德时代投入超百亿元,建设了先进的电池和电池系统生产基地。其中,时代上汽主要生产电芯,宁德时代持股51%,上汽49%;上汽时代主营电池Pack,上汽持股51%,宁德时代49%。目前,上汽的动力电池采购逐渐由宁德时代转向时代上汽。

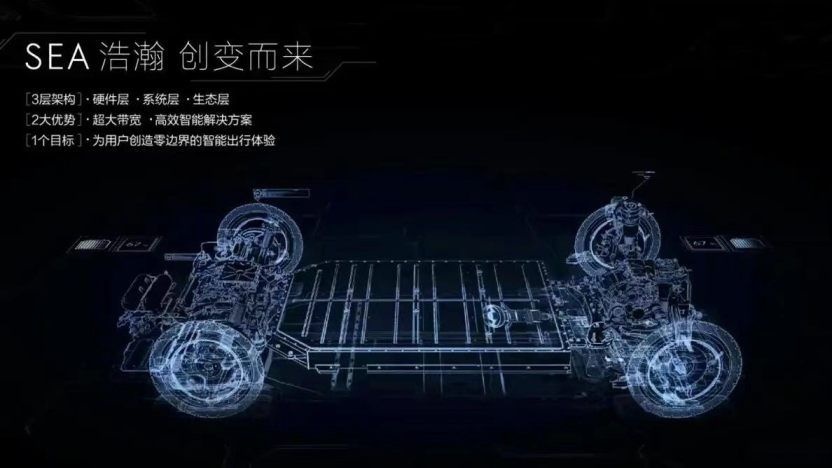

搭快车,广撒网,与众多电池供应商合作,是吉利在动力电池领域方面的重要策略。

据不完全统计,吉利在电池方面重仓的投资已经不下1000亿,累计规划建设的电池产能已超越300GWh。其中自建电池厂投资累计已超过700亿,包括耀宁、威睿、衡远新能源等多个自建厂商;而与宁德时代、孚能科技、欣旺达、瑞浦能源等电池厂商合作投资也达到近300亿。

吉利通过耀宁科技(成立于2020年12月,脱胎于吉利汽车集团的零部件事业中心,实际控制人为李星星)投资电池生产基地,吉利还通过旗下子公司、孙公司的布局,涉猎到了上游更广泛的新能源电池产业链。

同时吉利也涉猎部分电池、电芯的研发,目前,在主流的液态电池体系中,吉利已掌握从电芯、电池包到电池管理系统的全栈自研能力,并适配磷酸铁锂、三元软包、三元方形等多种主流技术路线。

另外,吉利还提前布局了被视为下一代技术的固态(含半固态)电池赛道。与专注于混合固液电解质锂离子电池、全固态锂电池研发与生产的企业卫蓝新能源,建立了投资合作伙伴关系;自己也专门成立了固态电池开发团队,今年5月份,吉利招标信息数据显示,其将要建设完整了固态电池材料合成实验线,支持固态电池新材料的研发,并将于8月份开始投入合成试验。

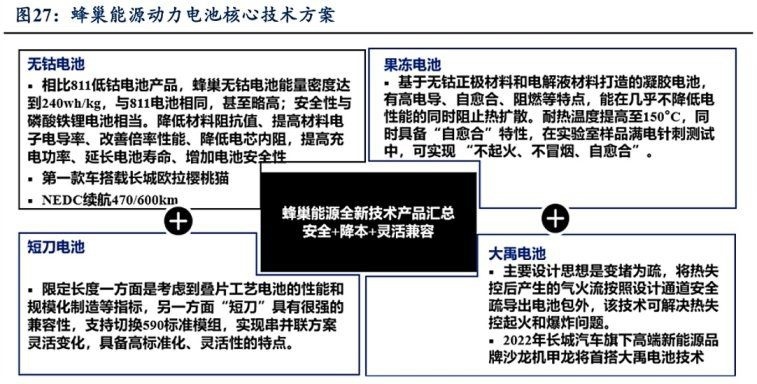

长城汽车旗下的蜂巢能源已经在动力电池全产业链进行了广泛布局,包括上游的锂矿、正负极材料,和下游的电池回收业务。目前,公司仅用了4年时间,便跻身全球动力电池十强。

在技术路线上,蜂巢能源采取多元化策略,不仅在三元高镍和磷酸铁锂上深度研究,还在NCMA四元、NMx无钴,以及固态电池等领域布局。值得一提的是,2019年7月9日,蜂巢能源发布了首款无钴电池,是全球第一家将无钴电池产品落地的动力电池企业。根据蜂窝技术中心的反馈,长城正在研发单位体积内的包含的能量高达300wh/kg的新型动力电池。

蜂巢能源全球规划1总部+10研发中心布局,国内无锡、常州、上海、深圳以及海外韩国、印度等地,聚焦不同方向。截至2021年底蜂巢能源开发团队2700人,其中基础研究达1800人。未来蜂巢能源将组建超过5000人的开发团队。产能领域,根据领峰600战略,2025年规划产能600GWh。

“我不是在给宁德时代打工吗?”2022年年中,面对不断上涨的动力电池成本,广汽集团掌门人曾庆洪发出了这句著名的“灵魂拷问”。但事实上,广汽早有肥水不流外人田的想法。

2021年4月,广汽发布动力电池“中子星战略”,开展动力电池及电芯的自主研发及产业化应用。目前,已在动力电池领域形成了三大技术优势。

首先,充电快。2021年1月广汽埃安发布石墨烯基超级快充电池,大幅度的提高电池的充电效率,该技术在今年9月量产,首搭在广汽埃安AION V)上。

其次,续航强。海绵硅负极片电池基本解决硅负极在充放电过程中高膨胀倍率的问题,以此来实现了大容量硅负极材料在动力电池中的应用,可实现体积减小20%、重量减轻14%。

此外,2021年广汽发布的弹匣电池系统安全技术,可应用于磷酸铁锂和三元锂两种材料的电池包中,在整包针刺试验中未起火爆炸。

在供应链方面,广汽埃安通过自建生产线+孵化合作公司+多样化供应商提升在动力电池产业链中的线日,广汽埃安宣布因湃电池科技有限公司正式注册成立,该公司由广汽埃安、广汽乘用车、广汽商贸联合投资,并由广汽埃安控股,总投资109亿元,将开展电池自研自产产业化建设以及自主电池的生产制造和销售。

根据规划,因湃电池工厂将在2024年3月前完成首期6GWh量产线GWh产线万辆车的装机需求,年产值将超过210亿元。

针对当下头部玩家发布的电池技术和产品,华创证券做了一些实测对比,结论如下图:

在电驱系统中,日产创造性地将永磁同步电机和交流异步电机进行取长补短,得出兼具高性能和低能耗的电励磁同步电机,实现前后轮同步能量回收,效率最大化。

上汽集团打造出了国内纯电动领域的首个量产8层Hair-pin绕组技术电机。

长安深蓝刚刚发布了原力超集电驱(七合一),集成电机、电机控制器、减速器、充电机、DCDC、DCAC、高压分线盒。较“三合一”重量降低10%、体积降低5%、效率提升4.9%、功率密度提升37%,最高效率可达95%,刷新行业纪录。动力系统驱动电效率可达78%,而行业主流为70%左右。

广汽埃安的新一代超跑级电驱技术最高速度可达300公里/时,多电机零百加速仅1.9秒。

此外,华为的“七合一电驱动系统”DriveONE也具备很强的竞争力,其集成了电机、减速器、MCU(微控制单元)、DCDC(直流变换器)、PDU(电源分配单元)BCU(电池控制单元)以及OBC(车载充电机)七个部件。和比亚迪的“八合一系统”相比,DriveONE主要是少了一个BMS(电池管理系统)。

DriveONE能够完全满足新能源产品的多种驱动适配,在技术参数方面,跟比亚迪八合一电驱系统的差别不大。这对于很多不具备自研能力的造车新势力来说,是不错的选择。

早在燃油车时代,汽车企业便深谙掌握发动机、变速箱等核心零部件的意义。如今,进入智能电动化时代,电动车的机械结构看似简单,门槛好像没有燃油车那么高了,但核心零部件的价值不降反增,“卡脖子”效应更加显著了。

事实上,无论是造车新势力的鼻祖、科技大神特斯拉,还是崛起于传统制造业的比亚迪,均证明了“全栈自研”,“全产业链布局”的重要性。它们不仅是公司竞争的防火墙,更是潜力无限的第二增长曲线。

以比亚迪为例,它已拥有超强的产业链垂直整合能力,贯穿产业的上、中、下游以及后市场。公司的产业链布局范围从电池原材料到三电系统到整车设计制造再到电池回收和汽车服务,形成了完整的产业链闭环。

公司新能源车型丰富,终端需求旺盛,从而带动了中游关键零部件的市场占有率。以2021年11月为例,公司新能源汽车市场占有率排名国内第一,中游弗迪电池在动力电池电芯(Cell)中市占率排名国内第二,此外电池包(Pack)、电驱动系统、电机、电控等其他三电核心部件的市占率则均排名国内第一。

公司在产业链的中游和上游的布局,又可以为公司销量的迅速增加提供供应链方面的支撑,并能够减少相关成本,提高终端产品的竞争力和盈利能力。

不仅如此,核心零部件的研发制造能力,还能够“外供”,为公司能够带来更多利润和协同效应。

2020年,为进一步加快新能源核心零部件的对外合作,比亚迪成立五家弗迪系公司,包括弗迪电池、弗迪动力、弗迪视觉、弗迪科技、弗迪模具(弗迪精工),以供应商的形式推进e平台及其零部件的开放共享。

除了比亚迪以外,目前弗迪电池的主要客户包括丰田福特一汽、长城、理想等;弗迪动力的主要客户包括东风柳汽、长城欧拉、四川野马等;弗迪科技直接配套的整车厂商包括长城、长安、东风、奇瑞上汽通用五菱蔚来、宝能、小鹏、潍柴、一汽等。通过弗迪系公司外供零部件产品,比亚迪拓宽了成长空间。

更重要的是,这些子公司未来都可能会独立上市,撬动更大的资本。2020年12月30日,比亚迪半导体股份有限公司宣布分拆上市,IPO拟募集资金26.86亿元。

如今,几乎所有大型头部车型都在开辟第二增长曲线,比如吉利的芯擎科技、长城的蜂巢能源、广汽的因湃电池科技等。其中发展好的如蜂巢能源,科创板IPO已获受理,拟募资150亿元。

需要指出的是,这些分支业务能否做大做强,释放出更大潜力,要看能否走出“体系内”的小圈子,成为更多企业的供应商。

早在燃油车时代,平台的意义就已显露无疑:车企可借助性能比较突出的平台,快速响应市场需求;基于可控成本,缩短新车导入市场的周期,持续不断推出竞力强劲的新车型。

当增量市场变为存量市场,平台架构便愈发成为企业应对激烈竞争的立身之本——拥有较强模块化平台能力的企业,可持续高频次地推出竞力强的车型,建立强者恒强的格局。

平台架构的上述意义在油电切换后并没改变,甚至其重要性被进一步放大了,因为只有专属电子电气化平台,才能将电驱车型的性能优势和软硬件的快速升级能力彻底激活。此前业内和消费的人着重关注的三电,也都需要依附于专属平台以发挥其最大优势。

本期青铜报告偏重对各家车企新一代新能源专属平台架构中的机械平台部分,做对比分析,接下来我们还会在后续报告中针对电子电气架构和智能化部分进行剖析,敬请期待。

此外,需要指出的是,打造专属平台架构,需要企业付出巨大成本,因此必须建立在足够的市场体量之上。随着新能源车开启爆发式增长,且三电和智能化技术发展速度加快,新能源专属平台诞生的土壤和必要性愈发显现。

青铜科技认为,想要在新能源赛道的“下半场”比拼中持续领先,先进的专属平台架构是必备基石。2022~2025年,将是各大车企新一代新能源平台集中落地的时期,与此同时,基于新平台的首批产品也会随之杀入市场。很快,消费者就会逐渐感受到,下一代智能电动化汽车和传统汽车之间,日渐清晰的“分水岭”。

以上为《青铜报告》2022年第8期精简版内容,更多数据和分析请见完整版报告。